7月份,甲醇整体先反弹至1850压力位,然后下跌制1670左右的支撑位。背后的主要原因是,在国内装置集中检修和海外装置故障不断的背景下,供应端的收缩利好给予甲醇走强的支撑,但因高库存压力,压制现货涨幅,在基差回归的压力下,甲醇期货弱势下跌。

整体符合我们判断:综合库存,和供需预期的情况来看,想要通过现货上涨实现基差的回归,压力实在太大了。因此我们对甲醇09合约持偏空思路。从09合约盘面来看,上面1850以上压力很大,下面支撑在1670附近,震荡思路操作。

对于多头,01合约虽然大幅升水,但是目前距离交割还很早,暂无基差回归压力。甲醇的01合约是季节性强势合约,有很多故事可以讲,比如天然气至甲醇限产、渤化MTO装置投产,等待,在有故事的支撑下,甲醇01合约初期易涨难跌。因此可以关注未来01合约的多单机会。在1865-1900附近做多,止损1830附近,阶段目标位2070附近。

一、行情和回顾:

7月份,甲醇整体先反弹至1850压力位,然后下跌制1670左右的支撑位。背后的主要原因是,在国内装置集中检修和海外装置故障不断的背景下,供应端的收缩利好给予甲醇走强的支撑,但因高库存压力,压制现货涨幅,在基差回归的压力下,甲醇期货弱势下跌。

整体符合我们判断:综合库存,和供需预期的情况来看,想要通过现货上涨实现基差的回归,压力实在太大了。因此我们对甲醇09合约持偏空思路。从09合约盘面来看,上面1850以上压力很大,下面支撑在1670附近,震荡思路操作。

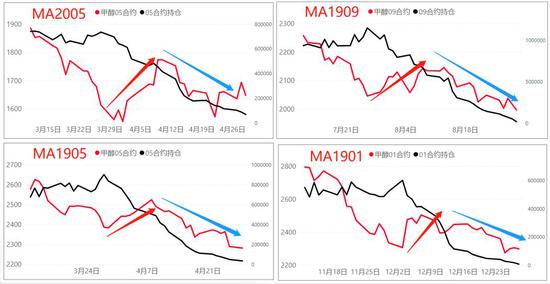

对于8月份,我们认为需要格外关注,资金移仓换月的对行情的影响,目前09合约已经到了移仓换月的时间阶段,并且正在移仓换月。

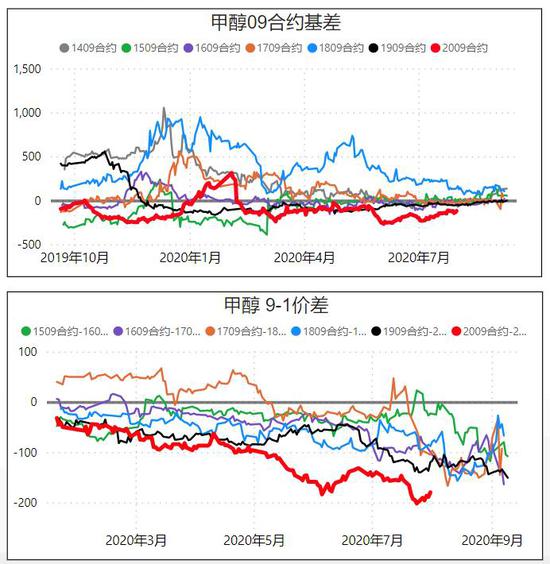

最近两年,甲醇的基本面情况很弱,库存高,越来越高(进口供应增加导致);期货高升水,且升水幅度越来越大(仓储费上调导致),这种格局导致资金空头筹码集中,没到移仓换月时间时点,没有货的投机空头,会率先择时移仓至升水幅度更大的远月的合约上。

从最近几次的移仓来看,基本面都会有反弹行情的出现。因此09合约空单需要警惕风险,注意择机止盈。

对于多头,01合约虽然大幅升水,但是目前距离交割还很早,暂无基差回归压力。甲醇的01合约是季节性强势合约,有很多故事可以讲,比如天然气至甲醇限产、渤化MTO装置投产,等待,在有故事的支撑下,甲醇01合约初期易涨难跌。因此可以关注未来01合约的多单机会。在1865-1900附近做多,止损1830附近,阶段目标位2070附近。

二、相关行业状态跟踪:

1.现货、期货价格回顾

现货方面,据卓创报道:内地甲醇市场重心走低。西北地区降价出货,整体出货顺利。关中地区弱势震荡,出货平稳。山东地区盘整为主,鲁北地区成本支撑,低价难寻,下游按需采购为主,成交平稳;鲁南地区区域供应减少,下游按需采购为主,成交陆续转弱。河南、山西、河北、西南地区弱势走低,成交不温不火。

沿海甲醇市场稳中整理。虽然借助国外装置停车检修、江苏重要甲醇制烯烃装置重启和可售货源不足等等支撑盘面,有货者持续挺价排货,但逢低补货和刚需补货仍显一般,需求整体表现仍显牵强,因此周后期价格略有阴跌迹象。业者入市采买心态极为谨慎。

期货盘面整体表现窄幅波动,基差震荡运行。

2.库存现状分析

截止上周,甲醇港口库存147万吨,已经突破了去年9月份创下的138万吨的记录。

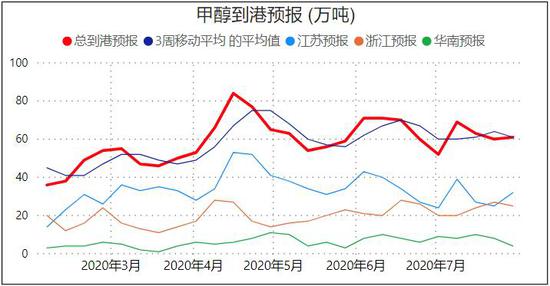

3.进口供应预期

首先从进口船只的到港计划来看,未来半个月,甲醇进口船货到港量62万吨附近,进口量中性。

再从海外装置的开工率和产量情况。

开工率方面,据金联创报道:本周国际甲醇装置开工再次降低,周均开工66.1%附近,周降1.5个百分点,伊朗ZPC装置恢复正常,文莱装置重启恢复,特巴一套大装置临停,沙特装置及马油2#装置仍未重启。

再从产量来看,根据目前装置开工情况测算,7月份因检修较多,8月份的进口可能受到影响,但如果装置如期回归,则后面的海外产量仍将回到高位。并且,伊朗6月底投产的新装置,将产生新的供应增量。

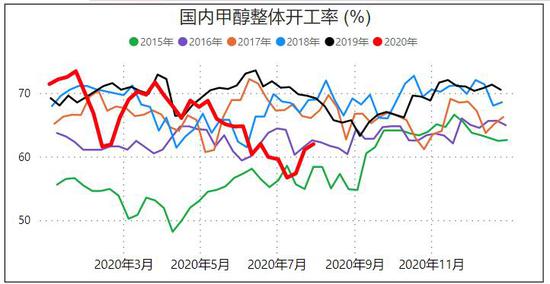

4.国产供应变化

前期甲醇装置负荷一路走低,装置集中检修,目前装置陆续恢复,国内供应端最利好的阶段已经逐步过去。

5.下游需求变化

甲醇制烯烃方面,斯尔邦检修结束,外采甲醇制烯烃开工率回升至高位,预计高位维持。

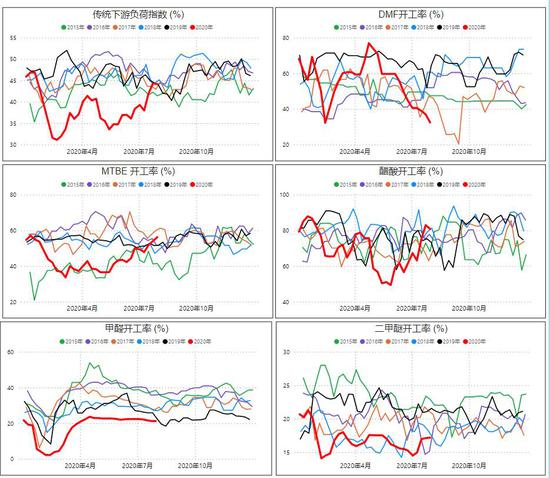

传统下游,醋酸开工率已经恢复到中性偏上,其他下游多是维持为主,整体有甲醇的需求提升影响有限。

6.上下游利润对比

国内甲醇生产企业,在亏损中挣扎,整体利润不佳,但是目前的低利润很难在很强的传导给供应的下降,因目前开工率已经降至历史最低附近,继续下行空间有限,因此亏损对价格的支撑有限。

进口利润方面,伊朗进口利润丰厚,而非伊朗货源进口利润不佳。

下游甲醇制烯烃利润很好,高位震荡为主,在高利润的背景下,烯烃企业有维持高负荷的动力,但是目前外采甲醇制烯烃的负荷已经在高位了,继续提供空间有限。

7.基差和价差走势

反套最近再次二次探底后回升,基差算是实现了回归。