要 点

短期扰动不改变生猪供需宽松格局,把握生猪期价反弹后卖出保值机会。养殖端增量后,屠企压价操作再起,屠宰企业以销定宰消费。冻品入库支撑有限。养殖端持续压栏意愿松动,二次育肥情绪逐步转为谨慎,市场存在一定的逢高认价出栏操作。猪肉消费处于价格淡季,利多支撑疲弱。关注国家政策变动、供给变化、国内动物疫病变动、下游消费变化、养殖成本变化、未来市场预期等。

预计2023年3月下旬生猪期货价格运行区间为【14000,16400】,以震荡下跌对待,单边投机者建议逢反弹受阻短空,设好止盈止损。产业客户可以把握生猪期价反弹后卖出保值机会,做好期现结合、风险管理相关工作。

一、生猪行情回顾

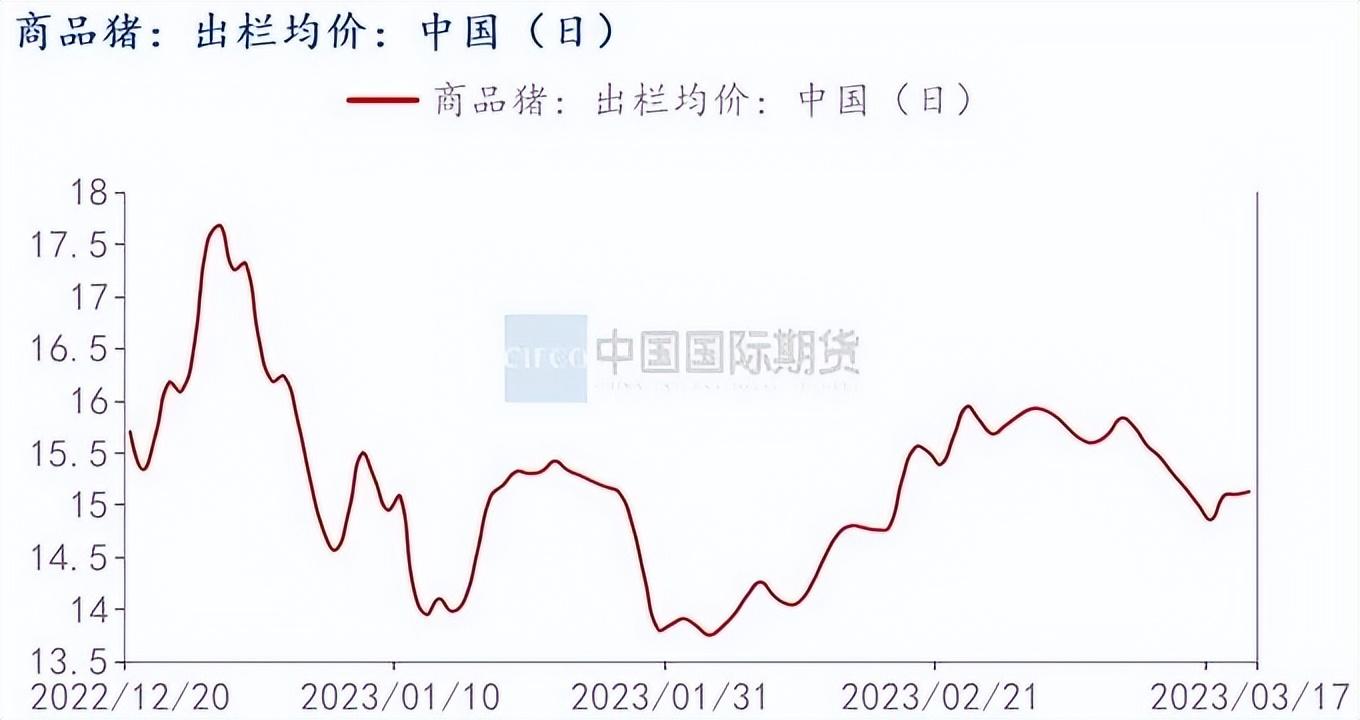

1月30日至今,生猪2305合约期价处于15580-17840元/吨窄幅区间震荡,2月22日创高点17840元/吨,3月13日创低点15580元/吨。2月猪肉消费市场迎来传统的消费淡季,按往年行情来看,猪价呈下跌趋势。但今年的2月猪价却是震荡上涨,进入2月下旬猪价触及8元关口。3月份猪价仍然呈现盘整震荡局势,市场持续在15.6-16.0元/公斤区间调整。2月初猪价低位运行,散户入手二次育肥,叠加部分屠企分割白条入库,侧面消耗供应端猪源,带动需求。

图1:生猪主力合约

资料来源:iFind金融终端、中期研究院

二、生猪基本面分析

1、生猪现货、价差、基差

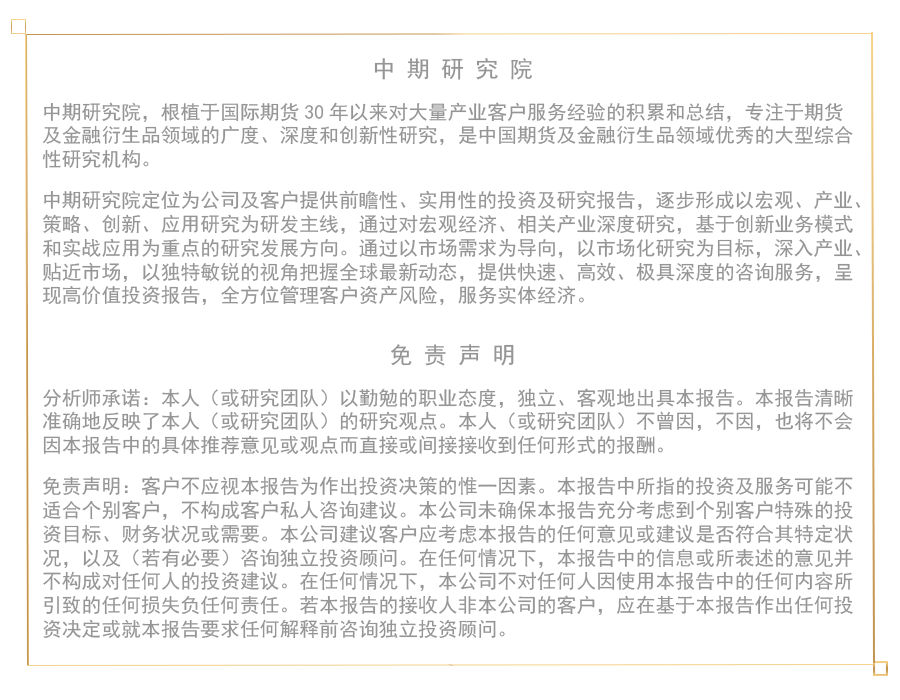

图2-1:商品猪出栏均价 (元/千克)

资料来源:钢联数据,中期研究院

图2-2:生猪标肥价差 (元/千克)

资料来源:钢联数据,中期研究院

图2-3:毛白价差 (元/千克)

资料来源:钢联数据,中期研究院

图2-4:生猪基差 (元/吨)

资料来源:钢联数据,中期研究院

生猪现货,2月份国内生猪价格稳步上涨,2月下旬涨至月内高点后,3月初开始猪价开始走弱。3月中下旬猪价依旧弱势运行,无较明显涨价。

标肥价差,2月初至今一直延续窄幅运行。近期肥猪价格有所下跌。未来随着天气的炎热,肥猪需求逐渐进入淡季,标肥价差仍有缩小预期。

2月初至今,生猪基差运行区间【-2570至-305】元/吨,3月中旬虽生猪基差绝对值有所增加,但未跌破2月初-2570元/吨。

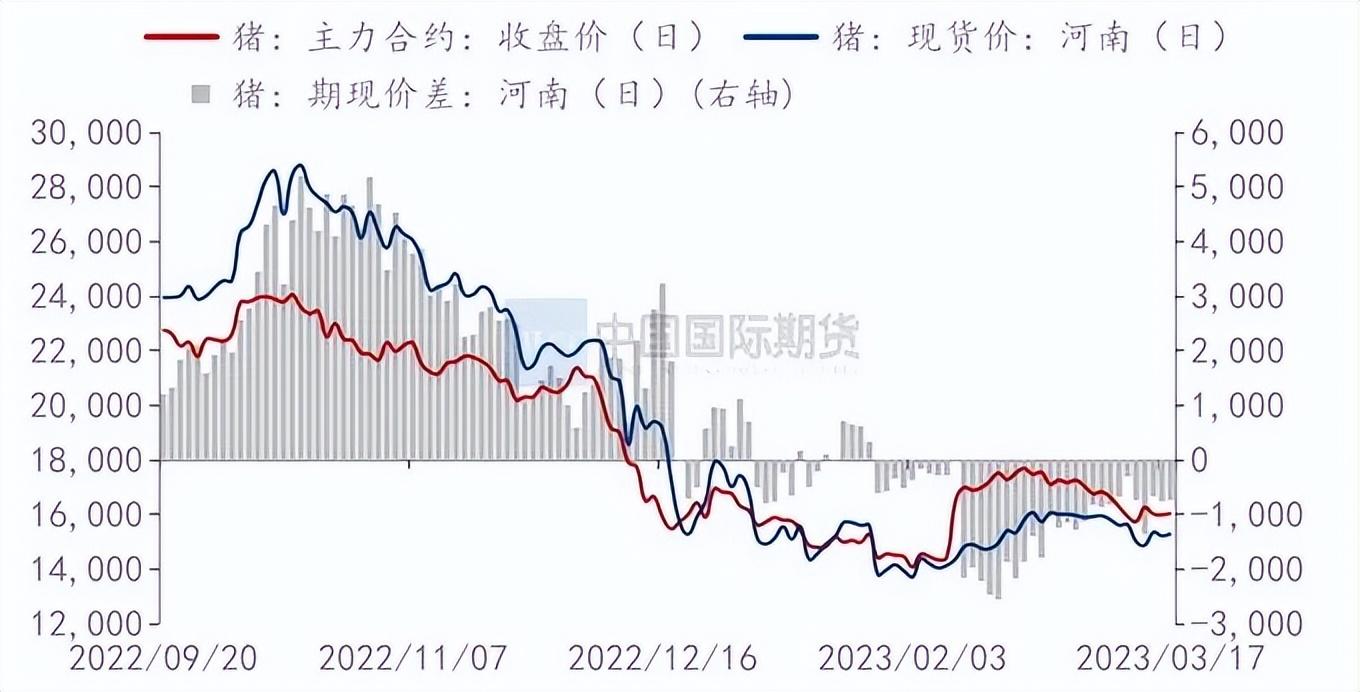

图2-5:仔猪、二元母猪价格 (元/头)

资料来源:钢联数据,中期研究院

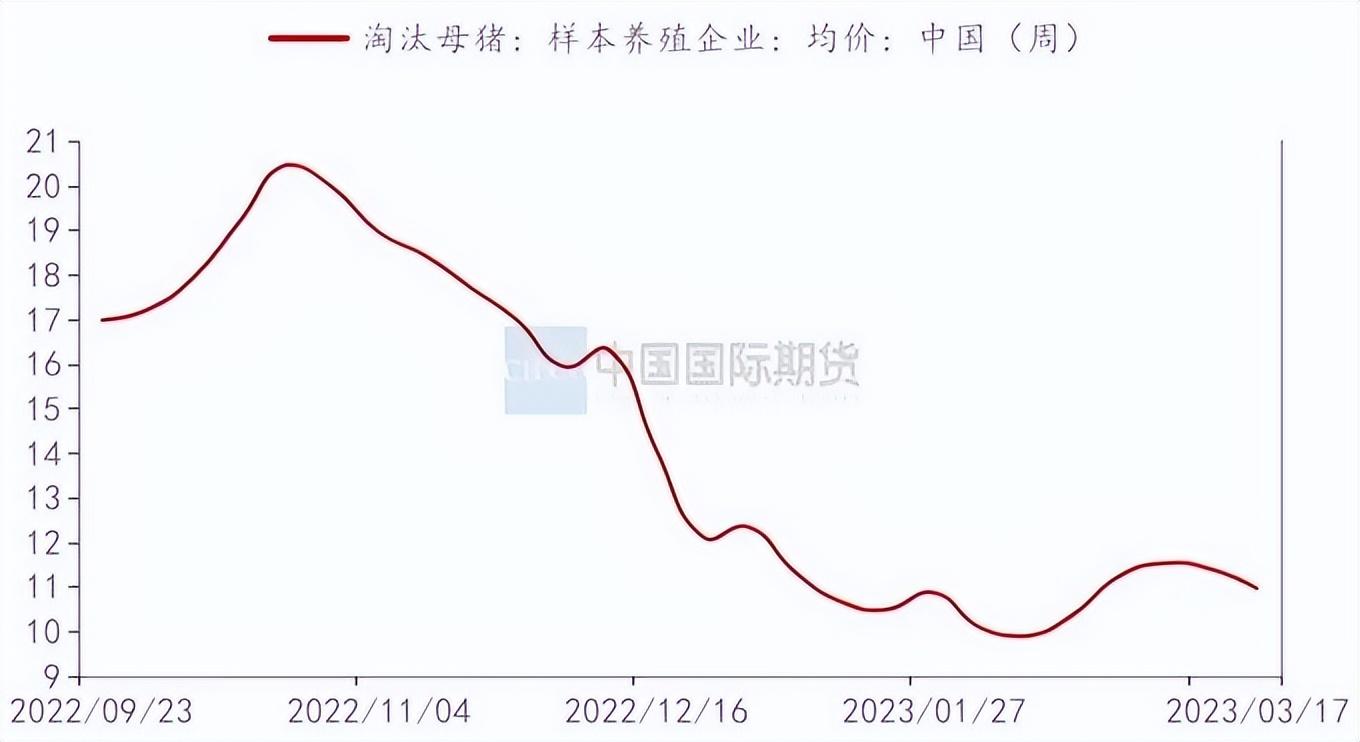

图2-6:淘汰母猪均价 (元/千克)

资料来源:钢联数据,中期研究院

仔猪价格,前期产能受损预期适度修复,补栏积极性略有下降,2月至今仔猪价格平稳,少数高价有所回调。整体来看,近期补栏较前期谨慎,市场情绪相对理性。

二元母猪,行情低迷,叠加防疫压力,补栏情绪偏弱,二元母猪价格仍存走弱预期。

2、生猪产能

图2-7:能繁母猪存栏 (万头)

资料来源:钢联数据,中期研究院

图2-8:能繁母猪存栏环比 (百分比)

资料来源:钢联数据,中期研究院

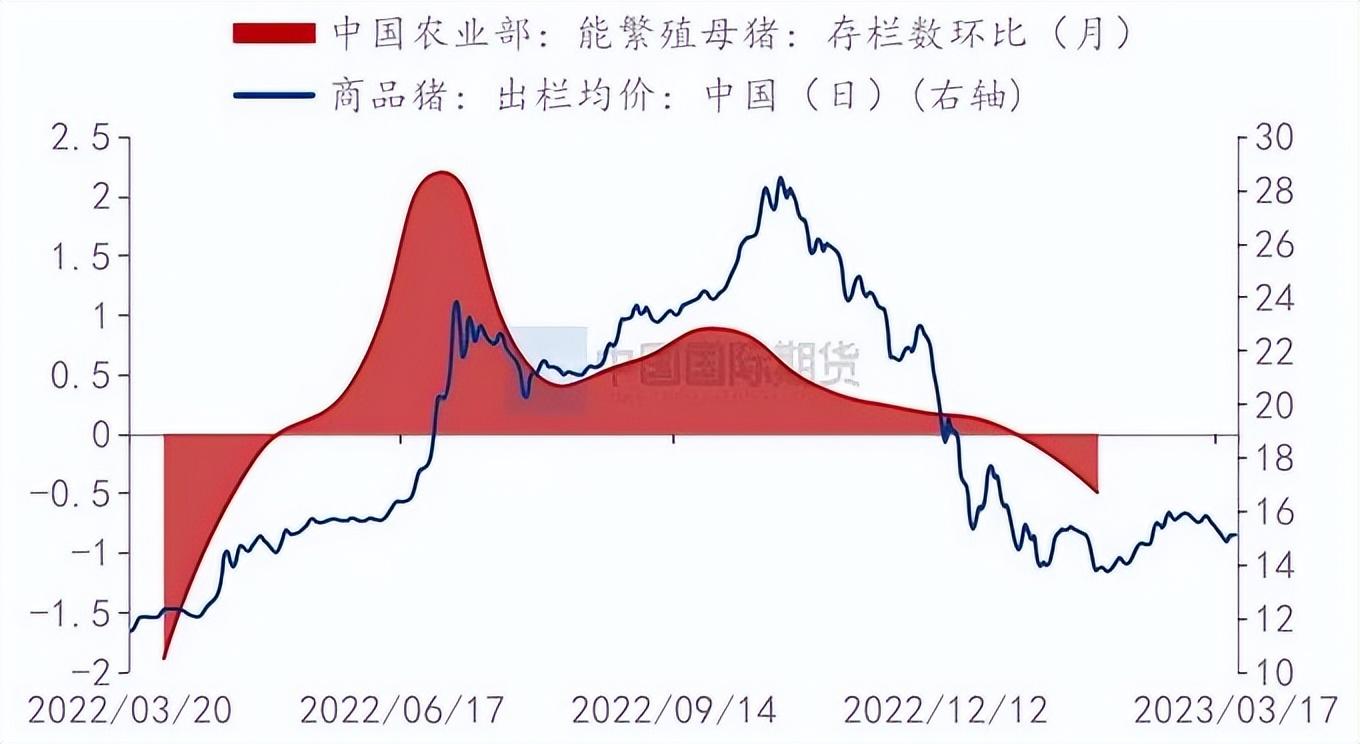

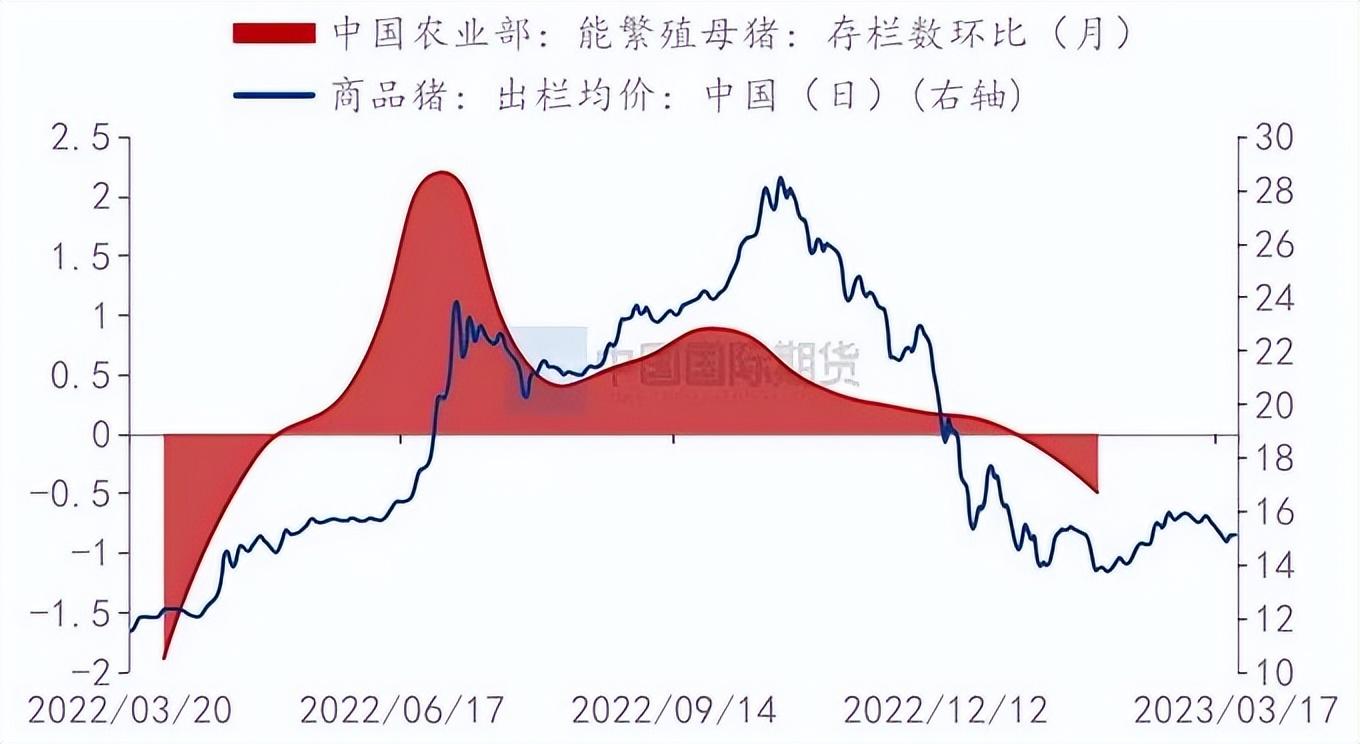

通过Mysteel数据显示,二月份北方多地持续低温,猪瘟及疫病防控难度增加。多数养殖场存在被动淘汰母猪现象,2月份能繁母猪存栏量仍环比减少。规模场仍保持正常淘补节奏、且后备母猪量充足。长期来看生猪养殖产能仍处高位。

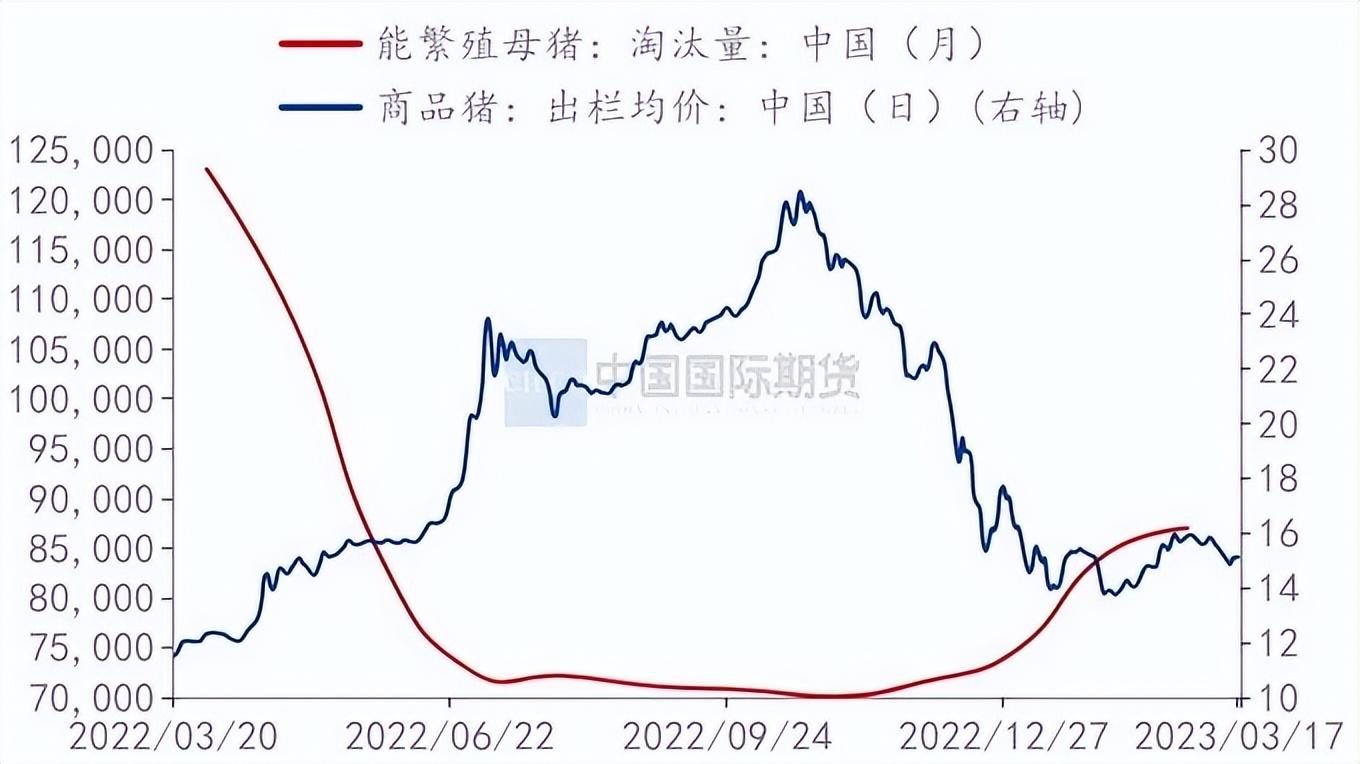

图2-9:能繁母猪淘汰量 (头)

资料来源:钢联数据,中期研究院

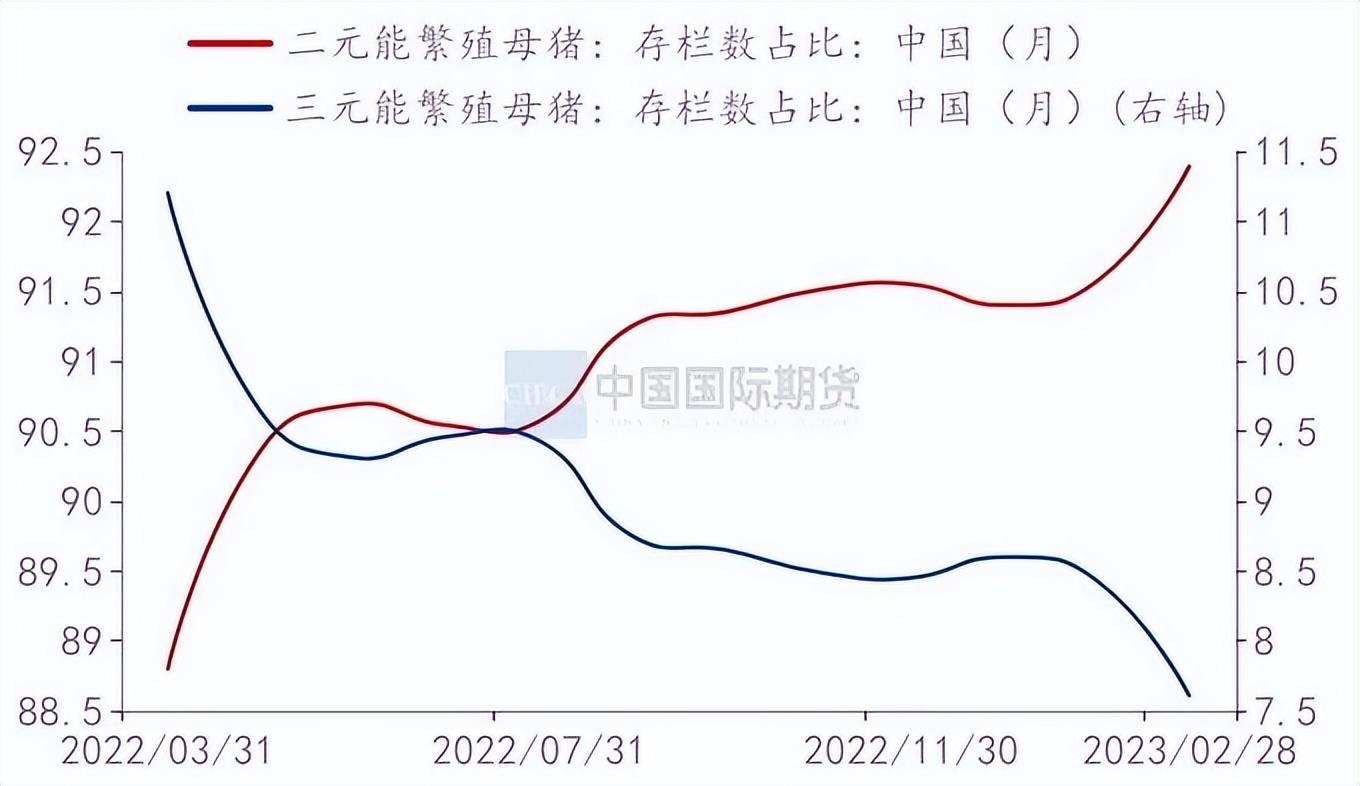

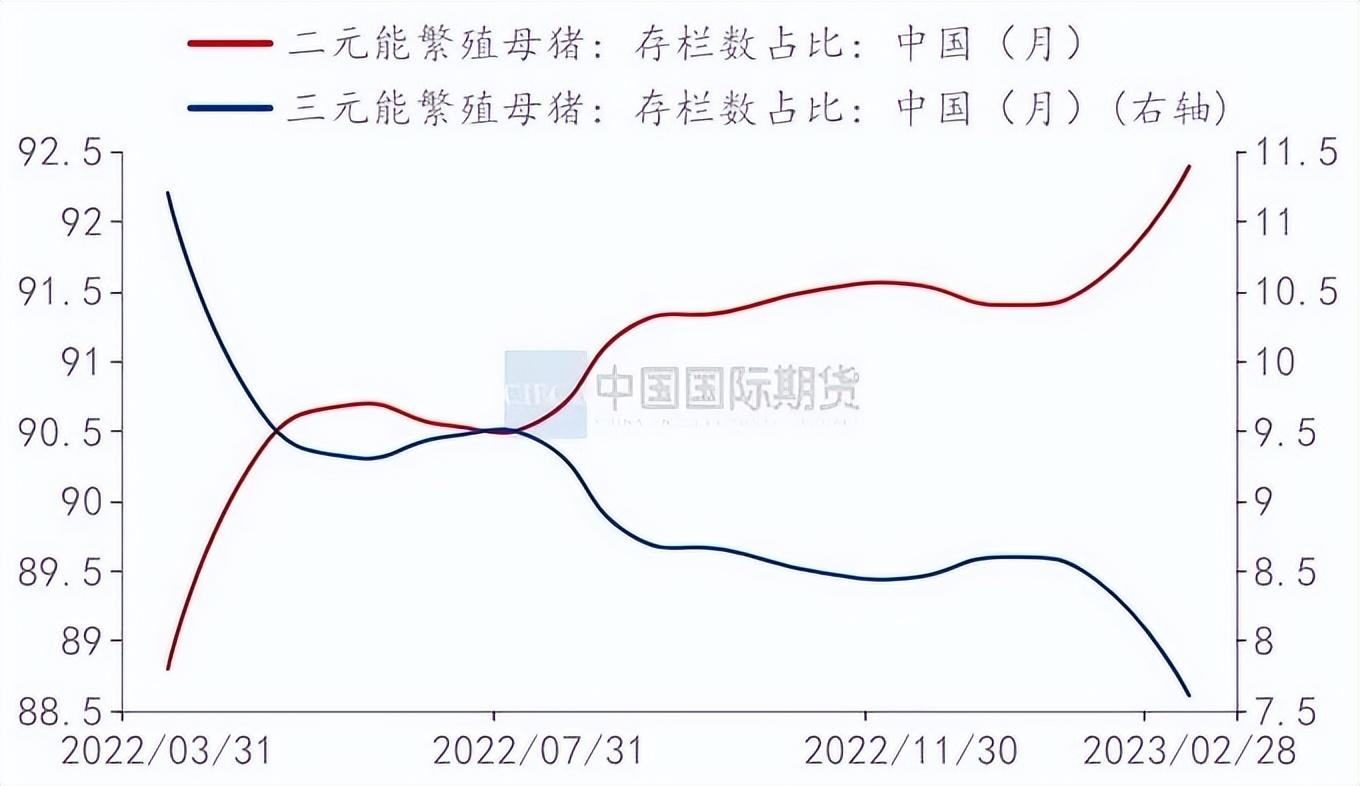

图2-10:二、三元能繁占比 (百分比)

资料来源:钢联数据,中期研究院

二月份养殖端持续亏损影响,养殖场低产能、低胎龄及代仔母猪淘汰现象同步存在。局部地区的养殖企业淘汰落后产能,淘汰母猪价格下跌。

3、生猪供需分析

图2-11:能繁母猪淘汰量 (头)

资料来源:钢联数据,中期研究院

图2-12:二、三元能繁占比 (百分比)

资料来源:钢联数据,中期研究院

2月份生猪出栏量环比增幅较为明显,因动物疫情造成肥猪群产能受损,养殖端被动加大出栏量情况较多。

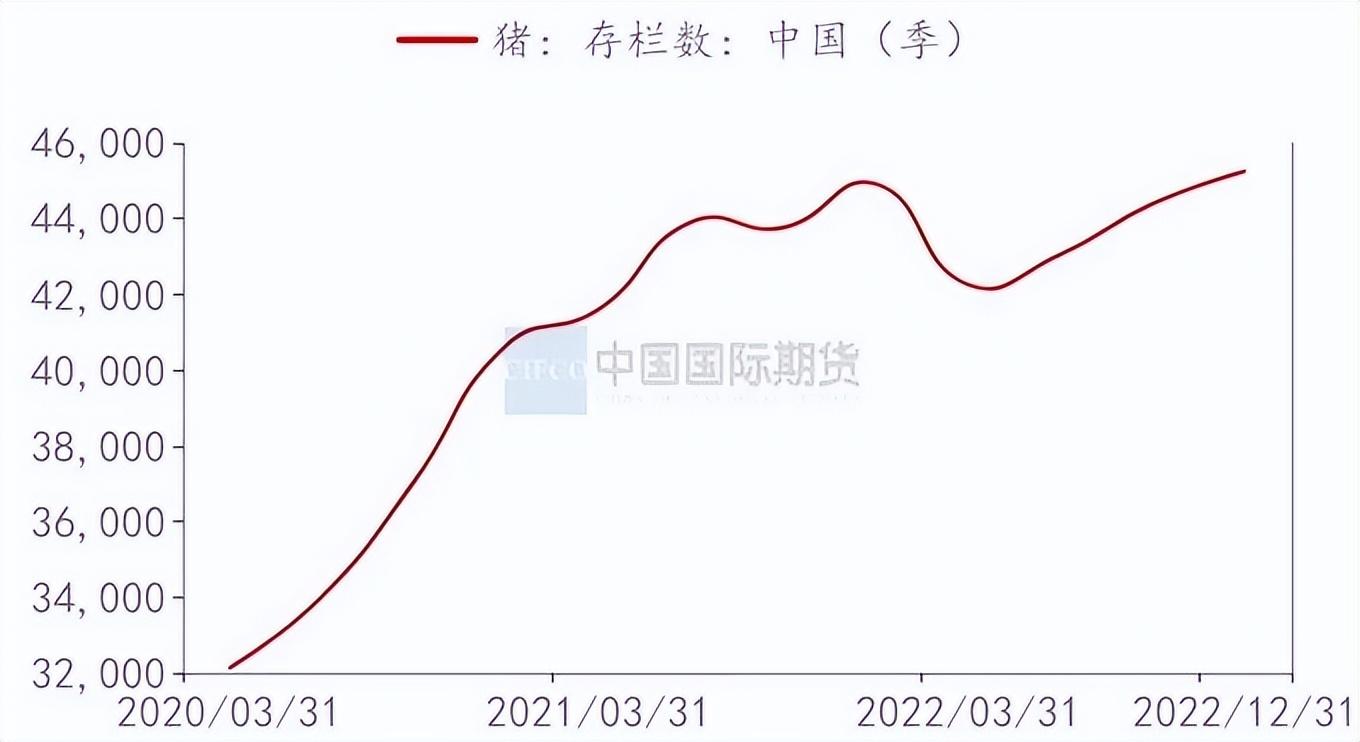

图2-13:生猪存栏 (万头)

资料来源:钢联数据,中期研究院

图2-14:分体重存栏结构 (百分比)

资料来源:钢联数据,中期研究院

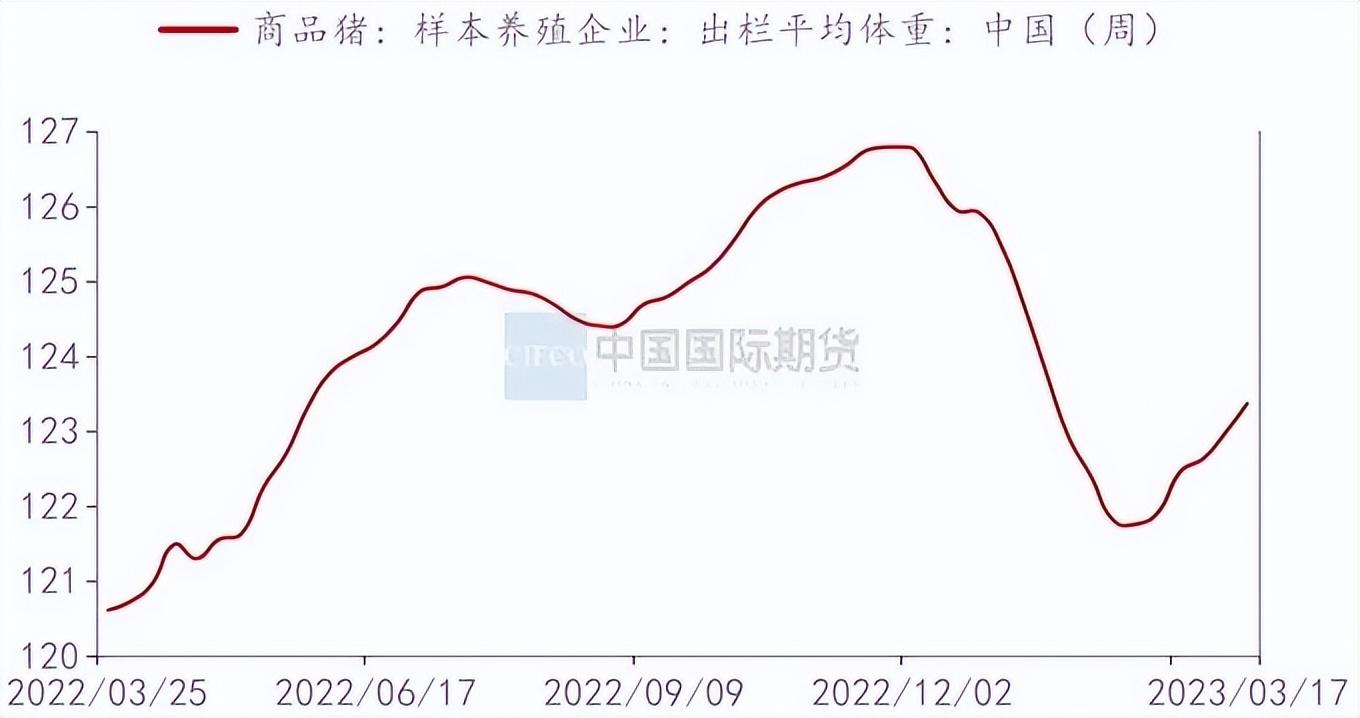

图2-15:出栏平均体重 (公斤)

资料来源:钢联数据,中期研究院

图2-16:商品猪出栏 (万头)

资料来源:钢联数据,中期研究院

2月份市场仔猪成交活跃,仔猪量增加。随着天气的转暖,肥猪需求转入淡季,140KG以上的大猪出栏积极,存量减少。

2023年生猪供给量预期从3月开始逐步增加。头部规模场出栏计划普遍增量,从相应期限前的母猪存栏量推算,叠加散户基于对感染疫病的担忧有明显加大出栏量的行为,而部分规模场肥猪、母猪群中招后也有范围拔牙现象。

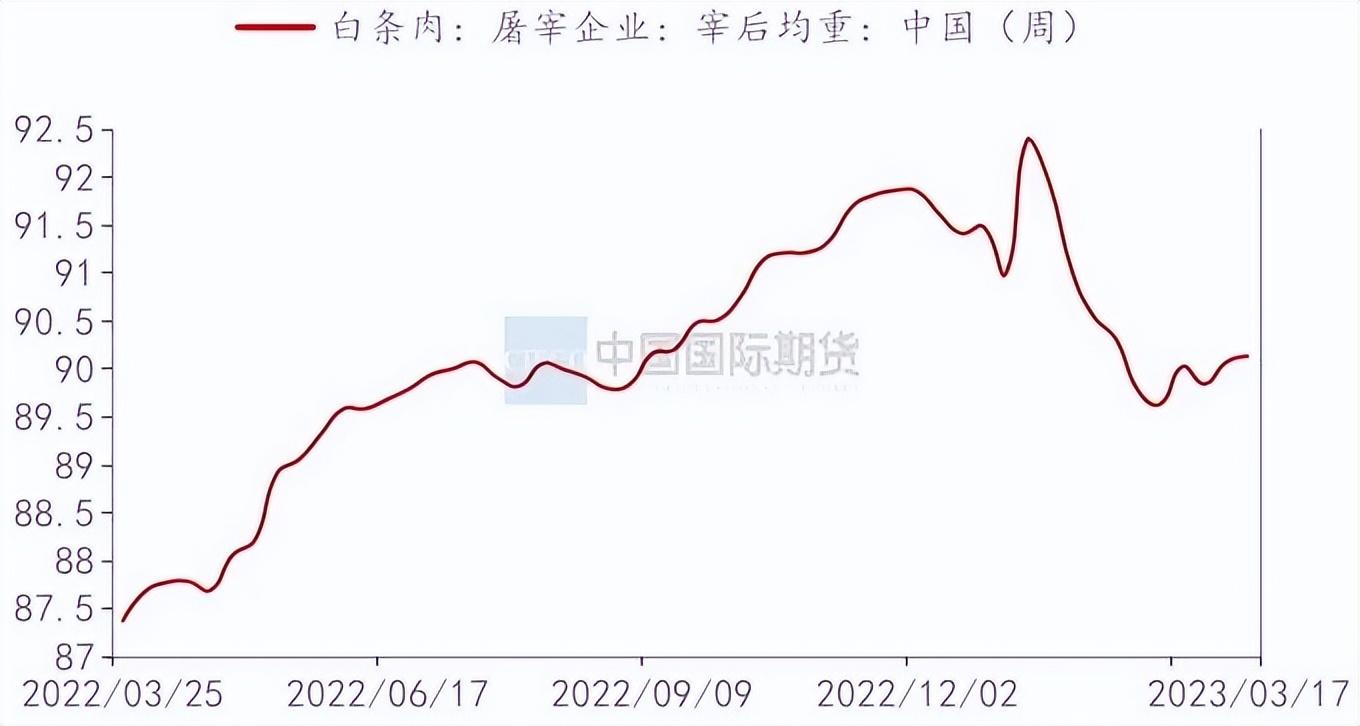

养殖端小体重猪出栏量明显减少,同时规模场普遍有增重现象,生猪出栏均重存增加预期。

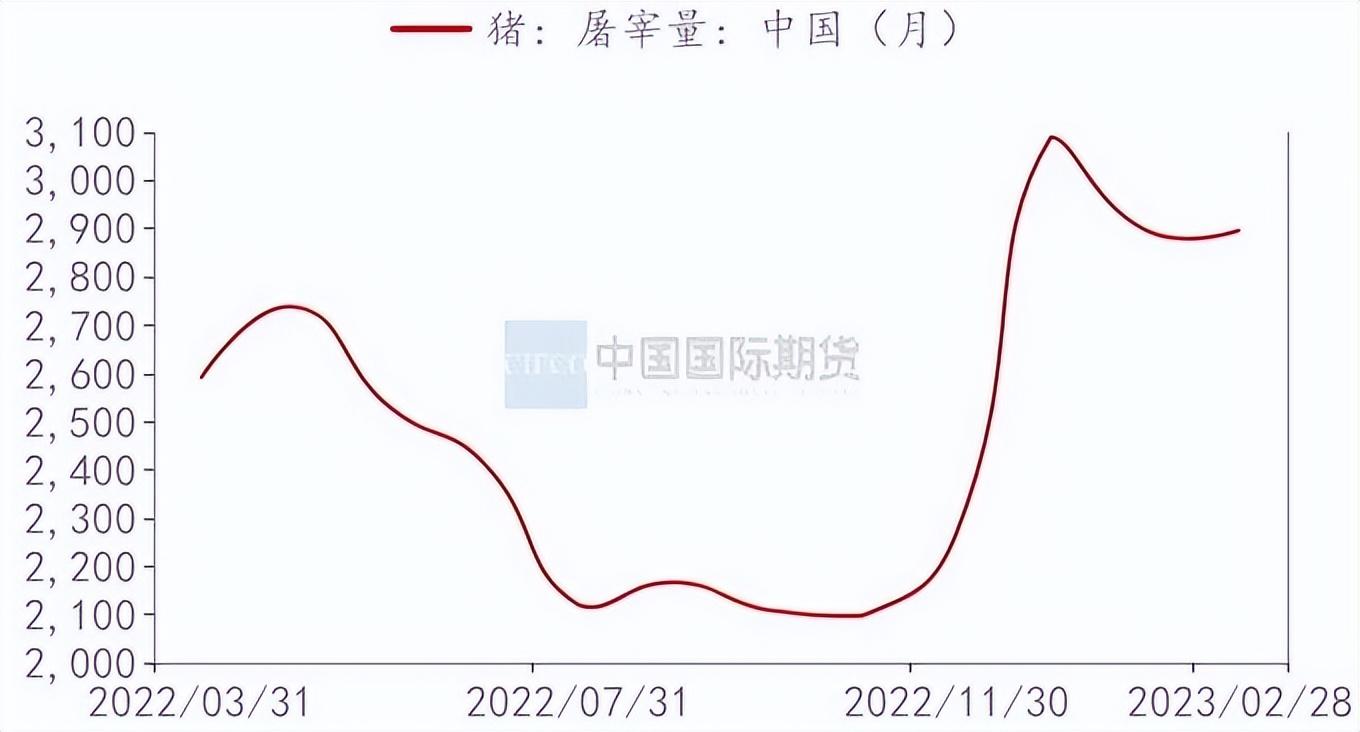

图2-17:屠宰量 (万头)

资料来源:钢联数据,中期研究院

图2-18:宰后均重 (公斤)

资料来源:钢联数据,中期研究院

图2-19:屠宰企业开工率 (百分比)

资料来源:钢联数据,中期研究院

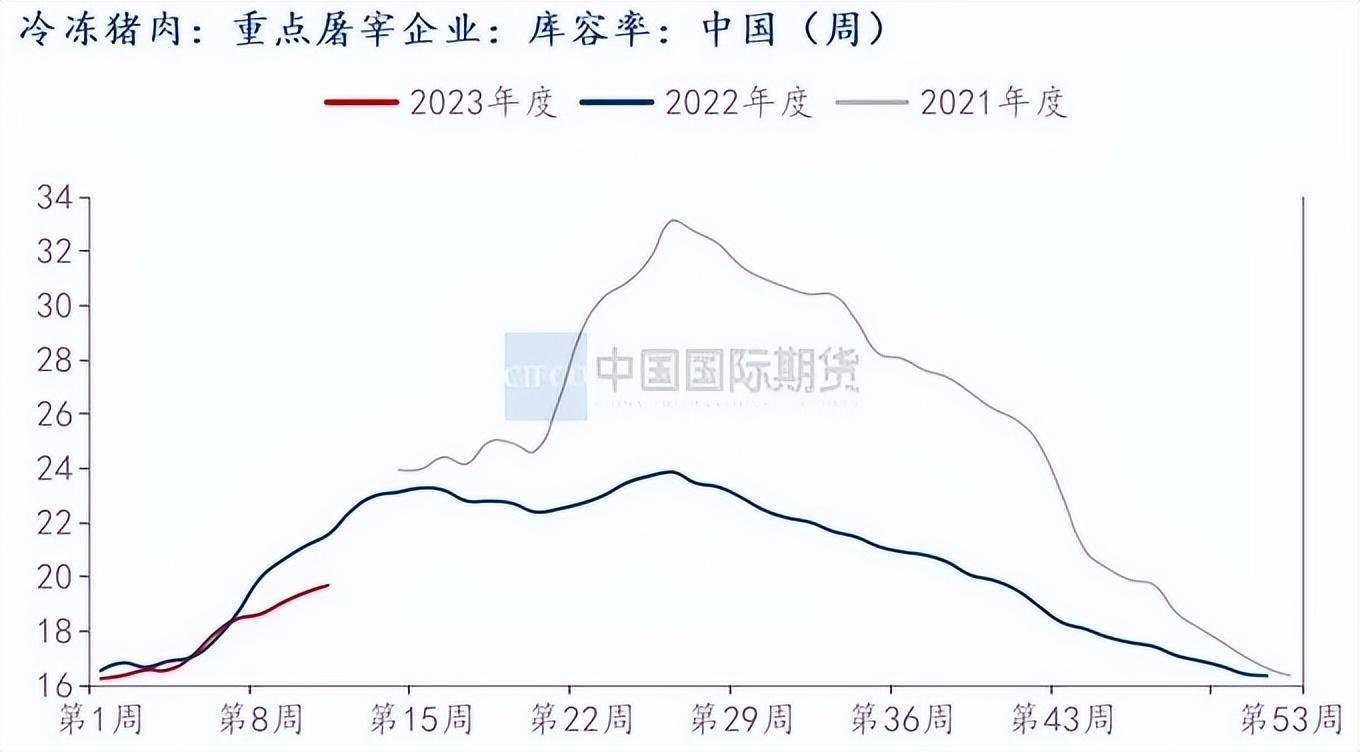

图2-20:屠宰企业库容率 (百分比)

资料来源:钢联数据,中期研究院

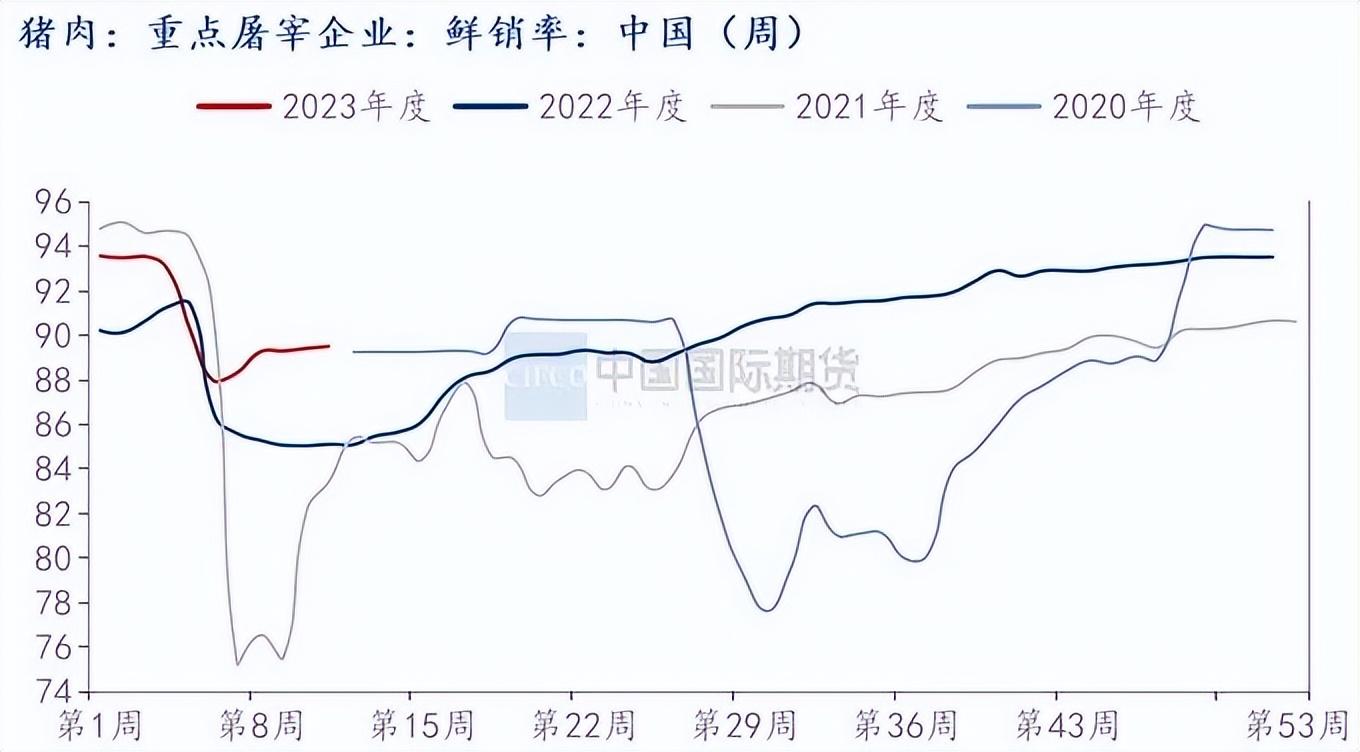

开工率整体上依旧南方小幅上涨、北方略降,近期广东、湖南等地屠企开工提升较为明显,热鲜白条走货继续改善,部分屠宰企业主动分割入库。北方屠企开工略有回落,大部分屠宰企业入库意愿不强,多以销定产。

大部分屠宰企业入库意愿不强,多被动入库,同时增加冻品出库操作,冻品库容率基本稳定。国内重点屠宰企业冻品库容率存上涨预期。

图2-21:屠企鲜销率 (百分比)

资料来源:钢联数据,中期研究院

大部分屠宰企业以销定产,鲜销率持稳。

4、猪肉收储、进口

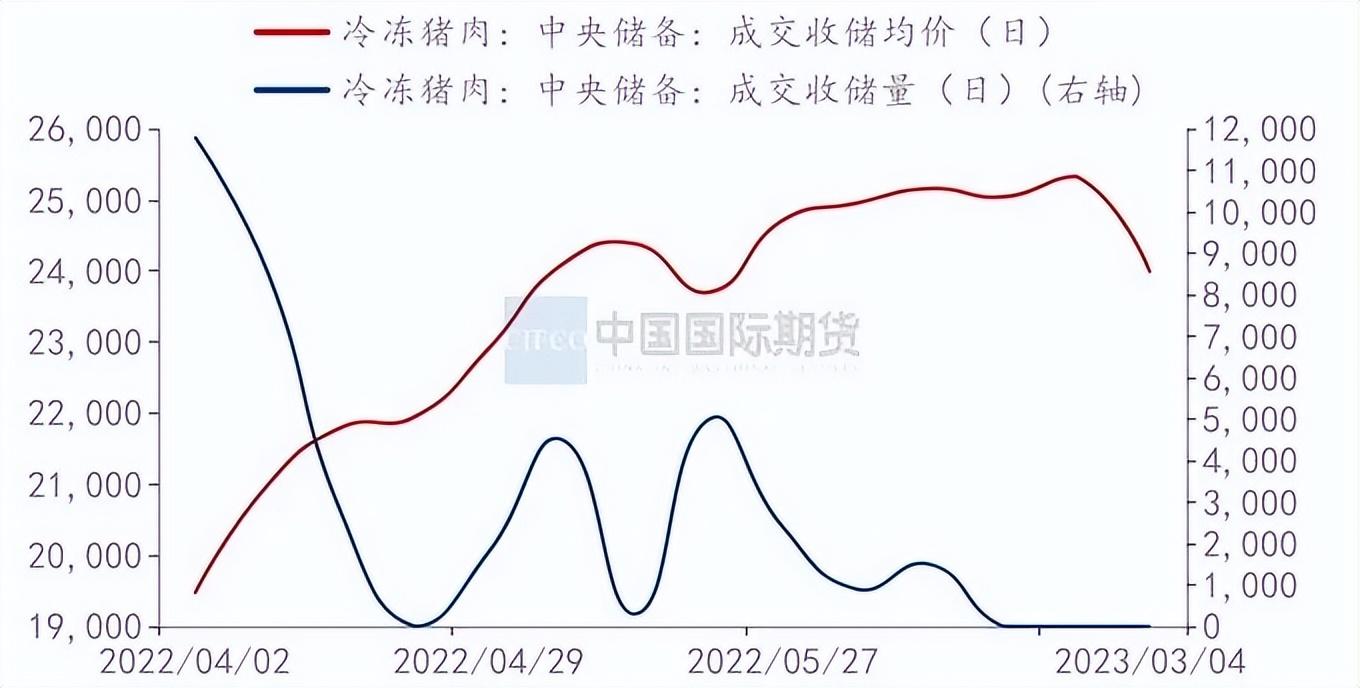

图2-22:冷冻猪肉收储 (元/吨、吨)

资料来源:钢联数据,中期研究院

图2-23:猪肉进口量 (千克)

资料来源:钢联数据,中期研究院

猪肉收储短期提振市场情绪,对长期供需格局影响相对有限。发改委会同有关方面开展年内第一批中央冻猪肉储备收储工作,2月24日收储2万吨冻猪肉,并指导各地同步开展地方政府猪肉储备收储。

猪肉进口数据,更新到2022年12月份数据,后续持续跟踪最近数据。

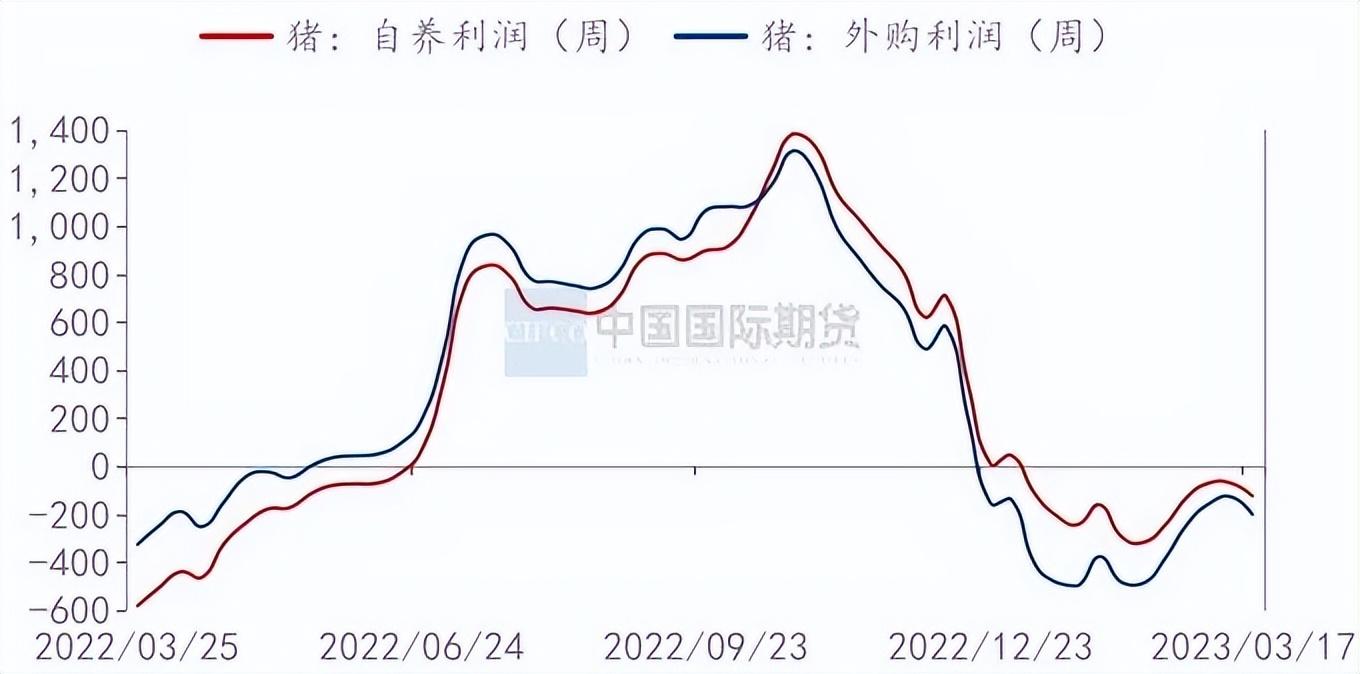

图2-24:养殖利润 (元/头)

资料来源:钢联数据,中期研究院

图2-25:猪粮比、猪粮比环比 (百分比)

资料来源:钢联数据,中期研究院

生猪价格弱势下跌,屠宰成本下降,白条走货欠佳,白条肉价格下跌,猪副产品价格下跌,养殖利润亏损有所加剧。

5、生猪跨期套利

图2-14:LH2305, LH2308价差 (元/吨)

资料来源:ifind,中期研究院

图2-15:LH2309, LH2401价差 (元/吨)

资料来源:ifind,中期研究院

生猪05-07合约价差接近统计极值上限,短期仍旧惯性波动,生猪05-07合约价差仍存收窄预期,可以考虑介入05-07合约价差收窄套利策略。生猪07-09合约价差短期仍存惯性扩大动能,需要耐心等待套利机会出现。

三、观点总结及操作策略

短期扰动不改变生猪供需宽松格局,把握生猪期价反弹后卖出保值机会。养殖端增量后,屠企压价操作再起,屠宰企业以销定宰消费。冻品入库支撑有限。养殖端持续压栏意愿松动,二次育肥情绪逐步转为谨慎,市场存在一定的逢高认价出栏操作。猪肉消费处于价格淡季,利多支撑疲弱。关注国家政策变动、供给变化、国内动物疫病变动、下游消费变化、养殖成本变化、未来市场预期等。

预计2023年3月中、下旬生猪期货价格运行区间为【14000,16400】,以弱势震荡下跌对待,单边投机者建议逢反弹受阻短空,设好止盈止损。产业客户可以把握生猪期价反弹后卖出保值机会,做好期现结合、风险管理相关工作。

中期研究院 农产品研究团队

2023年3月21日